概要

オシレーター系インジケーターと言えば必ず頭に浮かんでくる、みんな大好きRSI。

逆張りシグナルの代表格で、レンジ相場には強ですが、トレンド相場にはめっぽう弱いと言われているインジケーターです。

今回は、本当に勝つことは出来ないのか、EA化して試してみたいと思います。

RSIとは?

RSIとは「Relative Strength Index」の頭文字をとった略語で、日本語に訳すと「相対力指数」になります。

相場の過熱感を表すオシレーター系のインジケーターで、買われすぎか、売られすぎかを判断するための指標として利用されます。

RSIは0~100%の間の値を示し、一般的には30%以下なら売られ過ぎ、70%以上なら買われ過ぎと判断します。

エントリー

ロングエントリー

期間9のRSIの値が確定足で30%を下抜けた時にエントリーします。

ショートエントリー

期間9のRSIの値が確定足で70%を上抜けた時にエントリーします。

決済

ロング決済

期間9のRSIの値が確定足で70%以上になった時に決済します。

ショート決済

期間9のRSIの値が確定足で30%以下になった時に決済します。

その他の仕様

通貨ペアはUSD/JPY

時間足は5分、15分、30分、1時間、4時間、日足

初期証拠金は日本円で1,000,000円

ロットは0.01(1000通貨)

スプレッドは10(1pips)

新しい足(バー)が出来た時に1度だけエントリー、決済の判断を行います。

ロング1ポジション、ショート1ポジション、両建て時に最大で2ポジションエントリーします。

検証結果

各時間足、2018年~2022年の5年間のバックテストで検証してみました。

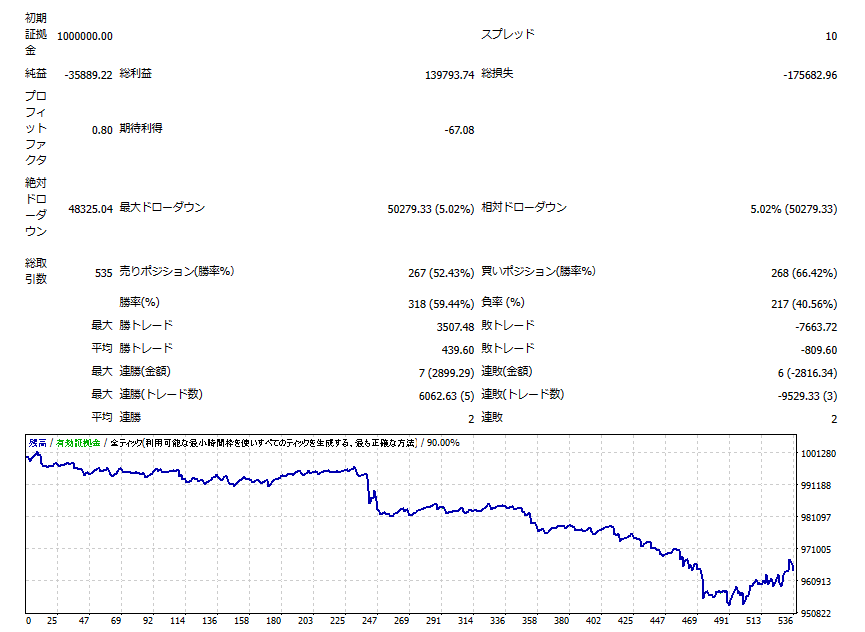

5分足

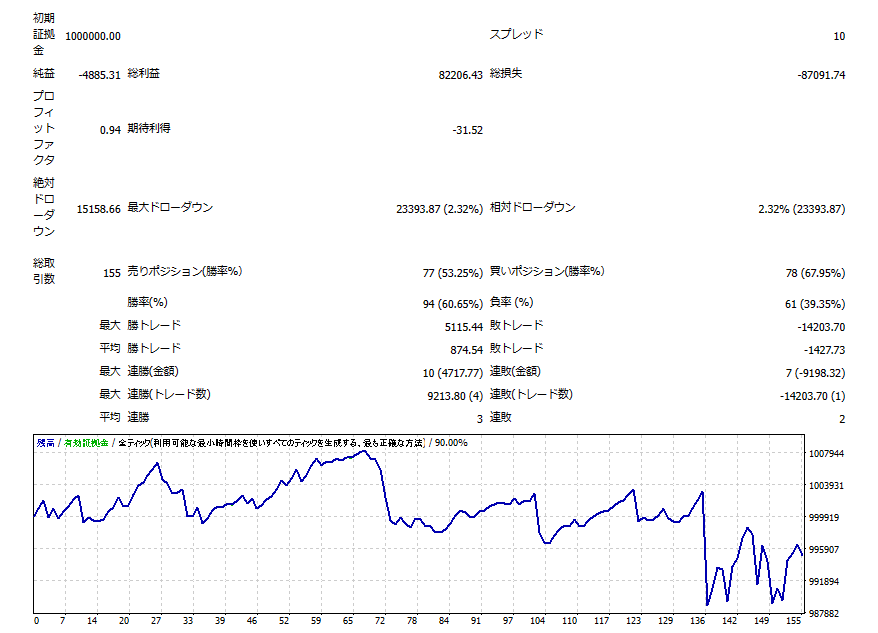

15分足

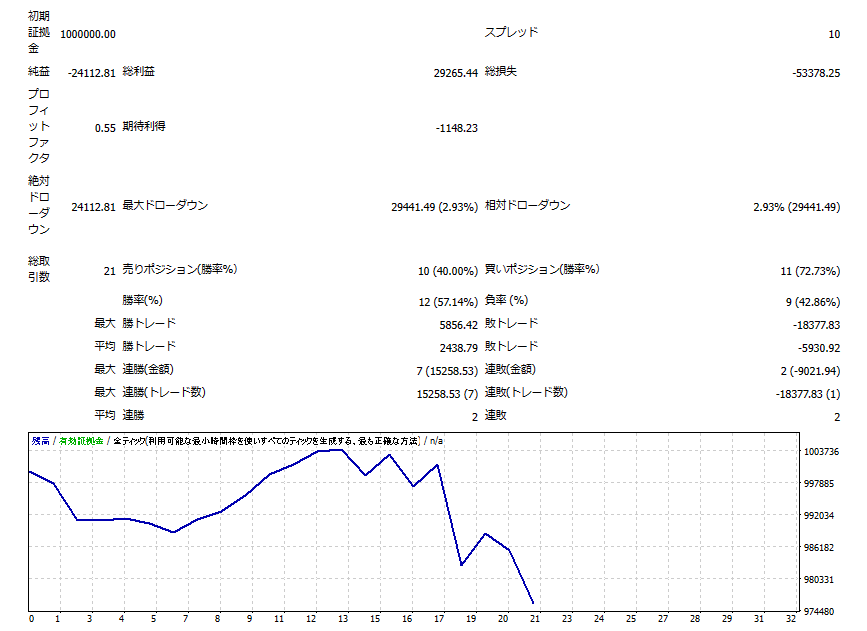

30分足

1時間足

4時間足

日足

まとめ

強いトレンドが発生している時にRSIは上下に張り付くので、逆張りでエントリーするとことごとくやられてますね。

やはり安易にRSIの値でエントリーするのではなく、今の相場環境がレンジ相場か、トレンド相場かを判断して、RSIが有効に働く環境でエントリー根拠として使用しないとだめですね。

各時間足を見比べるとグラフの形状的には移動平均線のゴールデンクロス・デッドクロス、移動平均線のパーフェクトオーダーの時と同じく時間足が長い方が落ち込み具合が短い足よりひどくないような感じがします。

RSIの逆張りはよく言われる通り全然ダメな結果となりましたが、次回はもう一つのRSI手法である順張りを検証してみたいと思います。

今回の検証に使用したEAはこちらになります。

今回の検証に使用しなかった、ローソク足と移動平均線の位置関係によるトレンドフィルター機能も付いてます。

パラメータを解放していますので、最適化して楽しんでみてください。

トレンドの方向にRSIで押目、戻りを狙うのは王道の手法なので、パラメーターを詰めてもらえればそこそこいいパフォーマンスが出るかもしれません。 笑

良いパラメータの組み合わせを見付けて、リアル口座で使ってみようと思う方がいらっしゃいましたら、十分に検証をして頂いた上で、全て自己責任においてご使用ください。

“RSI_GyakuBari_Free” をダウンロード

RSI_GyakuBari_Free.ex4 – 560 回のダウンロード – 49.78 KB

コメント